Продажа недвижимости, такой как квартира, может стать возможностью для получения дополнительного заработка или реализации инвестиционного проекта. Однако, помимо всех организационных аспектов, необходимо позаботиться о налоговых обязательствах, связанных с продажей.

На территории Российской Федерации налог с продажи квартиры является обязательным и признается одним из важных источников доходов государственного бюджета. Этот налог выплачивается с продажи недвижимого имущества, включая квартиры, дома, земельные участки и другие объекты.

Зачастую, налог с продажи квартиры взимается покупателем и является обязательством продавца, чтобы передать сумму налога в государственный бюджет. Однако, в некоторых случаях, продавцу может потребоваться самостоятельно заплатить налог в соответствующий налоговый орган.

Если вы планируете продать квартиру или другую недвижимость, важно заранее изучить процесс и регламент получения налога с продажи. Знание правил и требований позволит избежать непредвиденных налоговых задолженностей и штрафов. В данной статье мы рассмотрим основные шаги и документы, необходимые для получения налога с продажи квартиры согласно действующей налоговой законодательству.

Шаг 1: Определение ставки налога на продажу квартиры

Перед тем, как приступить к продаже недвижимости, важно понимать, какая ставка налога будет применяться в вашем случае. В России налог на продажу квартиры регулируется законодательством и зависит от нескольких факторов, таких как срок владения недвижимостью и сумма полученной прибыли.

Для определения ставки налога необходимо в первую очередь учитывать срок владения квартирой. Если вы продаете недвижимость, находящуюся в вашей собственности менее трех лет, то налог будет начисляться по повышенной ставке. В этом случае ставка налога составляет 30% от прибыли.

Если же вы являетесь владельцем квартиры более трех лет, то налог будет начисляться по обычной ставке — 13% от полученной прибыли от продажи недвижимости. Это одно из преимуществ долгосрочного владения недвижимостью, так как ставка налога существенно ниже и может существенно сократить сумму выплачиваемых налогов при продаже квартиры.

Шаг 2: Расчет налоговой базы при продаже квартиры

Во-первых, стоимость приобретения недвижимости включает не только сумму, которую вы заплатили за квартиру при покупке, но и все дополнительные расходы, связанные с ее приобретением, такие как комиссия риэлтора или расходы на юридическое оформление сделки. Также стоимость приобретения может быть скорректирована на инфляцию, в зависимости от даты покупки недвижимости.

Во-вторых, стоимость продажи недвижимости также может быть скорректирована на различные факторы, такие как комиссия риэлтора или расходы на юридическое оформление сделки. Также стоимость продажи может быть уменьшена на сумму расходов, связанных с улучшением квартиры, например, на ремонтные работы или покупку новой мебели.

Пример расчета налоговой базы:

- Стоимость приобретения квартиры: 2 000 000 рублей.

- Сумма дополнительных расходов при приобретении недвижимости: 100 000 рублей.

- Стоимость продажи квартиры: 2 500 000 рублей.

- Сумма дополнительных расходов при продаже недвижимости: 50 000 рублей.

- Сумма расходов на улучшение квартиры: 50 000 рублей.

Расчет налоговой базы будет выглядеть следующим образом: (Стоимость приобретения квартиры + Сумма дополнительных расходов при приобретении) — (Стоимость продажи квартиры + Сумма дополнительных расходов при продаже + Сумма расходов на улучшение) = (2 000 000 + 100 000) — (2 500 000 + 50 000 + 50 000) = 1 500 000 рублей.

Шаг 3: Оформление и подача декларации по налогу на продажу квартиры

При оформлении и подаче декларации по налогу на продажу квартиры рекомендуется обратиться за консультацией к специалисту или юристу, чтобы убедиться, что все документы заполнены и представлены правильно.

В процессе оформления и подачи декларации по налогу на продажу недвижимости важно учесть следующие моменты:

- Сбор необходимых документов: перед оформлением декларации вам потребуется собрать все необходимые документы, подтверждающие факт продажи квартиры и стоимость сделки. Важно иметь оригиналы договора купли-продажи, платежные документы, технический паспорт и другие свидетельства собственности.

- Заполнение декларации: в декларации вам необходимо указать все сведения о продаже квартиры, включая стоимость продажи и платежи, связанные с сделкой. Обратите внимание на правильность заполнения каждого поля, чтобы избежать ошибок.

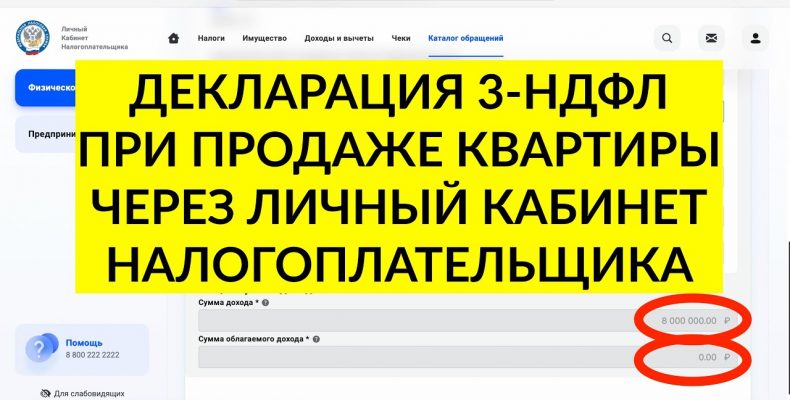

- Подача декларации: после того, как декларация будет заполнена, необходимо ее подать в налоговую службу. Существуют различные способы подачи декларации, включая личное обращение в налоговую инспекцию, почтовую отправку или заполнение и подачу декларации в электронном виде.

Оформление и подача декларации по налогу на продажу квартиры – это ответственный процесс, который требует внимательного выполнения всех необходимых требований. Соберите все необходимые документы, заполните декларацию правильно и своевременно подайте ее в налоговую службу. Таким образом, вы сможете укрепить законность и прозрачность своих финансовых операций и избежать неприятных последствий.